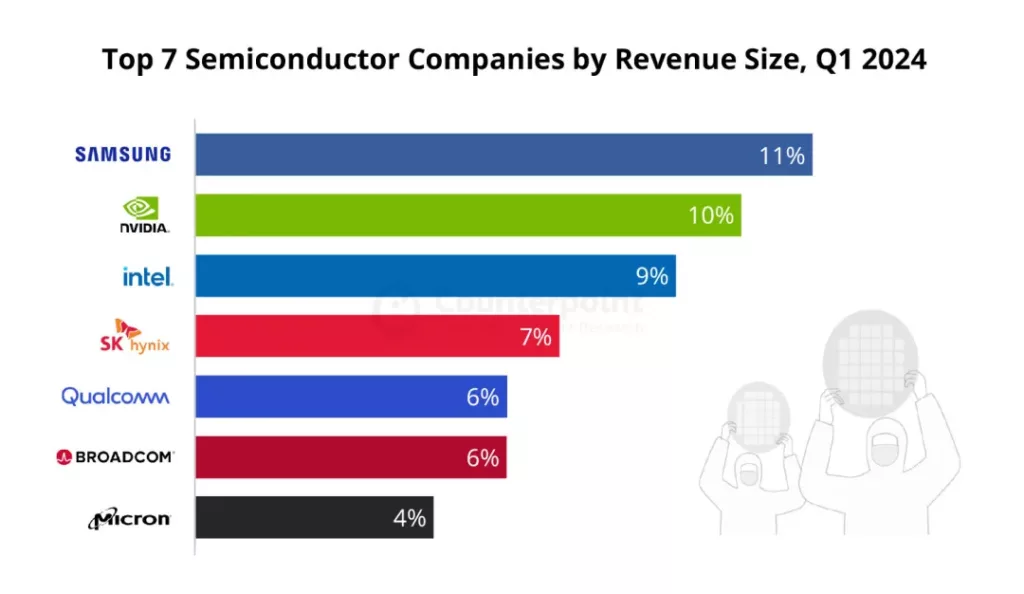

在 2024 年第一季度,三星凭借来自内存市场(尤其是生成式人工智能的 DDR5 和存储)强劲的需求,在全球半导体市场排名第一。英伟达排名第二,连续一个季度实现收入增长 (19% 环比增长),这得益于其在人工智能领域的统治地位,从而引发了数据中心细分市场的销售热潮。英特尔在 2024 年第一季度的收入环比下降了 14%,原因是英特尔代工部门、Altera 和 Mobileye 的需求乏力。SK 海力士和美光也受益于强劲的内存市场,分别在该季度排名第四和第七,并实现了连续的收入增长。高通和博通分别在该季度排名第五和第六,由于其核心业务乏力,均出现了个位数的环比收入下降。

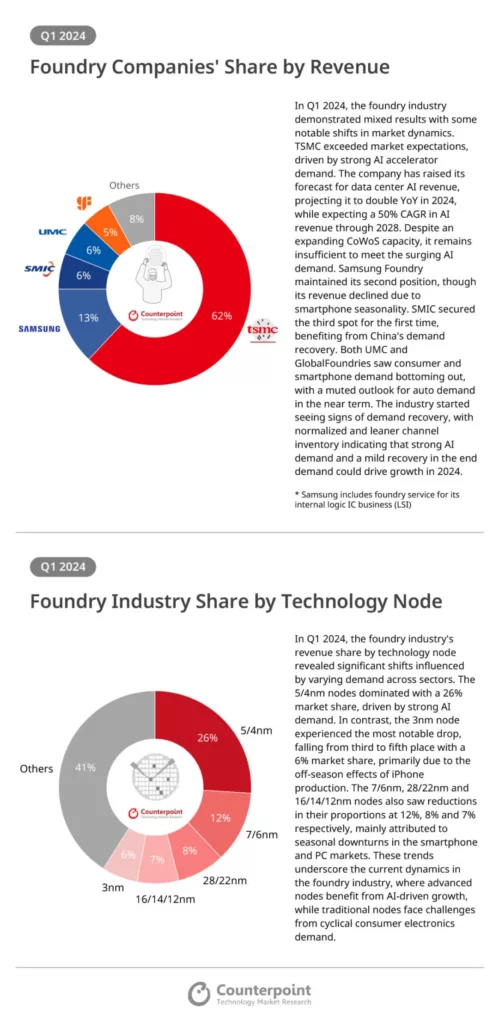

在 2024 年第一季度,晶圆代工行业表现喜忧参半,市场动态出现了一些值得注意的转变。台积电凭借强劲的人工智能加速器需求,超出市场预期。该公司提高了其数据中心人工智能收入预测,预计 2024 年将同比翻一番,并预计到 2028 年人工智能收入将实现 50% 的复合年增长率。尽管 CoWoS 产能不断扩大,但仍不足以满足激增的人工智能需求。三星代工维持第二的位置,尽管其收入因智能手机季节性因素而下降。华芯首次获得第三名。联电和格芯均看到消费和智能手机需求触底,近期汽车需求前景黯淡。随着渠道库存趋于正常化和精简化,强劲的人工智能需求和终端需求的温和复苏迹象表明,该行业可能在 2024 年实现增长。

晶圆代工行业按技术节点划分的收入份额

在 2024 年第一季度,晶圆代工行业的收入份额按技术节点划分显示出显著变化,这受制于不同行业需求的差异。5/4nm 节点凭借强劲的人工智能需求占据主导地位,市场份额为 26%。相比之下,3nm 节点经历了下滑最明显的跌幅,从第三位跌至第五位,市场份额为 6%,这主要归因于 iPhone 生产的淡季效应。7/6nm、28/22nm 和 16/14/12nm 节点的占比也分别下降到 12%、8% 和 7%,这主要是因为智能手机和 PC 市场出现季节性下滑。这些趋势凸显了晶圆代工行业当前的动态,即先进节点受益于人工智能驱动增长,而传统节点则面临来自周期性消费电子需求的挑战。

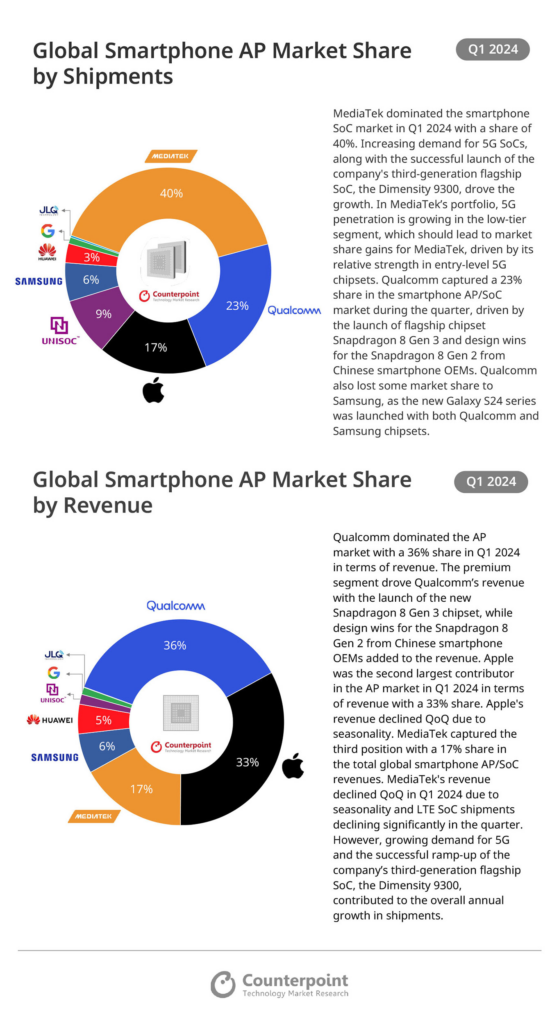

2024 年Q1全球智能手机AP市场份额

按出货量划分全球智能手机AP市场份额

联发科以 40% 的市场份额占据主导地位。这一强劲表现得益于:

5G SoC 需求的增长:随着智能手机市场的 5G 普及,对相应芯片的需求水涨船高。天玑 9300 的成功发布:联发科推出的第三代旗舰 SoC 天玑 9300 取得了良好市场反响,助力其市场份额提升。联发科在入门级 5G 芯片组领域具备优势:得益于此,随着 5G 技术向低端手机细分市场的渗透,联发科的市场份额有望进一步增长。高通凭借骁龙 8 Gen 3 旗舰芯片的推出以及骁龙 8 Gen 2 成功打入中国智能手机厂商的供应链,在该季度拿下 23% 的市场份额。不过,由于三星 Galaxy S24 系列同时采用了高通和三星的芯片组,导致高通的部分市场份额被蚕食。

按收入划分全球智能手机AP市场份额

高通凭借 36% 的市场份额稳居第一。其强劲的表现主要得益于两方面:一是高端智能手机市场对新发布的骁龙 8 Gen 3 芯片组的旺盛需求,二是骁龙 8 Gen 2 成功打入中国智能手机厂商的供应链。苹果以 33% 的份额位居第二,但由于季节性因素,其收入相比上个季度有所下降。联发科排名第三,市场份额为 17%。尽管联发科第一季度的收入也出现环比下滑(原因是季节性和 LTE SoC 出货量的大幅下降),但得益于 5G 需求的增长以及其第三代旗舰芯片天玑 9300 的成功量产,其全年的出货量预计将保持增长态势。