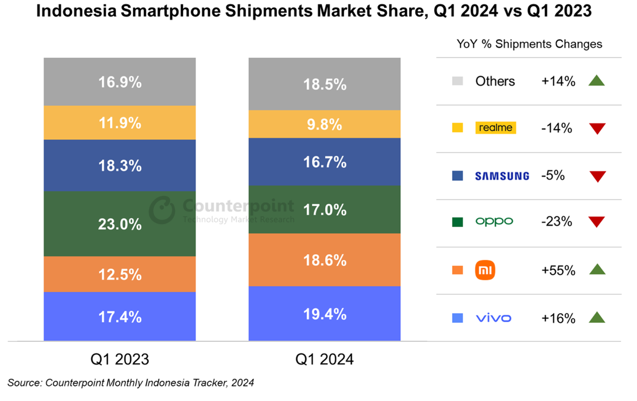

智能手机品牌总出货量同比增长 4%: 与 2023 年同期相比,2024 年第一季度,智能手机厂商在印尼的出货量增长了 4%。

- vivo 强势回归,夺得季度冠军: 时隔三年,vivo 再次夺得印尼智能手机市场出货量冠军,市场份额达到 19.2%。

- 小米出货量大涨: 小米出货量同比增长 55%,排名第二。

- 200-399 美元价位段表现强劲: 200-399 美元价位段的智能手机出货量增长了 37%,主要由三星引领。

- 5G 手机快速普及: 5G 智能手机出货量同比增长 77%,这主要得益于 200-399 美元价位段的强劲表现。

根据 Counterpoint 季度印尼智能手机追踪报告,得益于手机品牌厂商积极备战斋月期间的销售高峰,2024 年第一季度,印尼智能手机出货量同比增长 4%。

- 迎战斋月促使新品上市: 为了满足斋月 (3 月份) 激增的换新需求,智能手机厂商在年初就发布了大量新品,新款智能手机出货量同比增长高达 183%。

- 促销活动花样繁多: 各大零售渠道纷纷推出促销活动,例如 Erafone 不仅提供智能手机折扣,还赠送配件、物联网产品以及电子优惠券。官方线上商店、电商平台以及社交媒体 (X, IG, TikTok, Facebook) 等渠道也都在积极宣传促销活动。近年来,线下实体店的数量也在不断增加,其中包括独立的多品牌商店以及 OPPO 和 realme 等品牌不断扩大的官方专卖店,市场竞争日趋激烈。

资深分析师 Febriman Abdillah 在谈到斋月购物季时表示:“印尼消费者习惯于在斋月和开斋节期间增加开支,其中也包括升级换代智能手机。鉴于去年斋月购物季需求旺盛的情况,今年厂商们提前在斋月节之前发布了新品。消费者对此举表示认可,因为许多新上市的智能手机还伴随限时抢购的促销活动。”

印尼智能手机品牌格局变化

vivo 强势回归: 经过三年的蛰伏,vivo 凭借改善后的分销渠道和积极的营销策略,王者归来,拿下 19.2% 的市场份额,重登印尼智能手机出货量冠军宝座。Y 系列手机 (包括新款 Y100 和 Y03) 是 vivo 本季度出货量增长的主要动力。此外,Eraspace、Tokopedia、Blibli、Shopee 和 Lazada 等线上渠道的促销活动,以及与 Kredivo 和 Spectra 等金融科技品牌合作的分期付款优惠,也刺激了消费者购买 vivo 手机的兴趣。

小米后来居上: 小米出货量同比增长 55%,排名第二。本季度,小米通过快速迭代更新机型并提供价格优惠来提振销量。Redmi Note 13 系列、Redmi A3、Pocophone X6、X6 Pro 和小米 14 是本季度小米热销的机型之一。 同时,小米牢牢占据了 200 美元以下价位段的领导者地位,市场份额达 21%。

OPPO 和三星出货量下滑: 由于低端市场(低于 200 美元)出货量减少,OPPO 和三星的出货量同比下降。

realme 后劲乏力: realme 在所有价位段的出货量均有所下降。realme 12 系列需要更多时间才能在高端价位段站稳脚跟,同时错过了去年热门的 GT 系列。

中端市场蓬勃发展: 200-399 美元的中端市场在 2024 年第一季度同比增长 37%,市场份额达到 27%。这主要得益于小米、三星和 vivo 等厂商推出的新品,例如三星 Galaxy A15、Galaxy A25、vivo Y100 和 Redmi Note 13 系列等。

5G 手机快速普及: 5G 智能手机出货量同比增长 77%,占总出货量的 29%。vivo 和 OPPO 引领了这一增长,合计市场份额为 39%。 其中,200-399 美元价位段的 5G 手机增速最快,占 5G 手机出货量的 57%。由于 5G 网络扩张缓慢,一些厂商仍计划继续在印尼市场推出 4G 智能手机。

未来展望

Abdillah 表示:“随着印尼宏观经济状况的改善,预计智能手机需求将持续增长,尤其是中端市场 (200-399 美元) 将继续保持强劲势头。此外,手机厂商可能会继续推出搭载新技术的智能手机,例如人工智能功能和新型摄像头系统。”

背景

Counterpoint Technology Market Research 是一家全球研究公司,专门研究 TMT(技术、媒体和电信)行业的产品。它为主要的技术和金融公司提供月度报告、定制项目以及对移动和技术市场的详细分析。其主要分析师是高科技行业经验丰富的专家。